障がいを抱えるお子さんがいらっしゃるご家族においては、支えているご両親に万が一のことがありサポートができなくなった場合に、誰がその子支えてくれるのだろうという不安があるのではないでしょうか。これを「親なき後問題」といいます。

昔は兄弟が何人もいて、そのうちの誰かが面倒を見るということもあったかと思いますが、現在は核家族が当たり前となり、今後も核家族の割合は増え続けると予想されています。親なき後問題で悩んでいらっしゃるご家族は少なくありません。

そこで今回は、親なき後対策としての家族信託について司法書士の関にインタビューしました。

親なき後問題でよく相談される事例としてはどのようなものがありますか?

関)ご相談いただく事例としては、以下のようなケースがほとんどです。

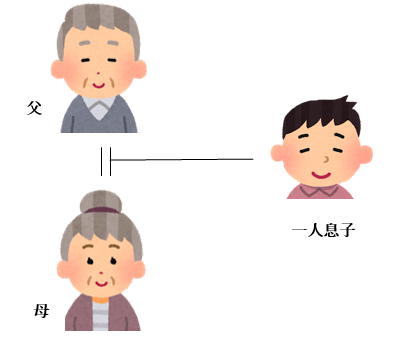

【ご家族の状況】

・夫婦と障がいのあるお子さんの3人家族(他にお子さんはいらっしゃらない)

・父名義の家(先祖代々の土地)に3人で住んでいる

【不安に思っていること・希望】

・両親がサポートできなくなった際、誰が息子を支えてくれるのか

・夫婦の財産は全て息子に残したいが、息子は財産の管理ができないので不安

・気にかけてくれている姪がいるので、最終的には姪に財産を遺したい(息子は遺言を書くことはできない)

お客様のご希望としては、大きく分けると

① 親なき後の息子のサポート(財産管理等)を誰かに任せたい

② 面倒を見てくれる姪に最終的に財産を遺したい の2点ですね。

親なき後問題対策としてはどんなものがありますか?

関)一般的な(従来からある)対策としては、成年後見制度を利用することが考えられます。後見人は複数人で就任することもできますので、例えば親が元気なうちは親と専門職(弁護士や司法書士等)が就任し、後々に専門職だけにする(親は辞任する)ことも可能です。あらかじめ成年後見制度を利用しておくことで、生前から親の意向や詳細な情報を把握した後見人が子の財産管理・身上監護を担ってくれますし、成年後見人の職務は本人がお亡くなりになるまで一生続きますので、安心して任せることができます。

信頼できる後見人にお任せできるのは安心ですね。何かデメリットはありますか?

関)デメリットとしては、家庭裁判所の監視下にあるので制約を受ける(自由度が低い)ことと、専門職後見人への報酬がずっと発生することです。

成年後見制度を利用すると、後見人は家庭裁判所の監督を受けながら財産管理を行うことになります。本人の財産を保護する制度となるので、例え本人の生活のための支出であっても、家庭裁判所にその支出が認められないケースもありますし、これまで財布を同じくしていたご家族のための支出であっても思うように使えなくなってしまいます。

また、成年後見制度を利用した場合は、法定代理人となった成年後見人には報酬が発生することになります。その報酬額はご自身のお持ちの財産額によっても異なりますが、月額2万円から6万円、年間24万円から72万円程度と言われています。

現行の制度ですと、成年後見制度を利用した場合、お亡くなりになるまで成年後見人の職務は続くため、仮に利用開始からお亡くなりになるまでの25年間(60歳~85歳の間)この制度を利用したとしたら、最低報酬額だとしても600万円を成年後見人に支払うことになります。

成年後見制度は安心できる制度ですが、費用の面を考えると結構かかりますね。認知症での利用ではなく、障がいのある方の利用なので、その分就任する年数が長くなるとおのずと生涯支払う報酬も高くなってしまいますね。他になにかできる対策はありますか?

関)これまでは「成年後見制度」を検討される方が多かったですが、このように制約もあり費用もかかる制度のため、お客様の家族構成やご関係、その他ご事情によってはお勧めできない場合もあります。

最近はそれに代わる制度として「家族信託」の認知度が上がってきました。

家族信託とは、自分の財産を自分で管理できなくなってしまう事態に備えて、家族などに財産を管理・処分する権限を与えておく制度です。

財産を管理してもらうという点では成年後見制度と大きくは変わらないでしょうか。家族信託のほうが優れている点などはありますか?

関)成年後見制度ではなく家族信託をおすすめする理由としては、以下の2つがあります。

1 二次相続以降の財産の承継先を指定することができる

聞きなじみのない言葉を使ってしまいましたが、最初にご紹介した事例のご家族に置き換えて説明させていただきますと、家族信託なら、「父→息子→姪」という財産の流れを作ることができるのです。

最初の事例の一人息子が亡くなった場合、その子には相続人がいないので親から相続したものを含めた全ての財産が国に帰属してしまいます。先祖代々の土地やせっかく皆様方が築き上げた財産が国に帰属してしまうのはいい気はしませんよね。

息子さんが遺言書を作成して、引継ぎ先を指定していれば国に帰属されることはないですが、障がいがあって支援が必要な状態ですと、遺言書を作成することは難しいかと思います。

また、遺言書では財産の行き先を指定できるのは一世代まで(自分の財産を次に誰に渡すかのみ)です。親が遺言書で、「息子が亡くなった後は姪に財産を渡したい」と記載されていたとしても、それは実現できません。

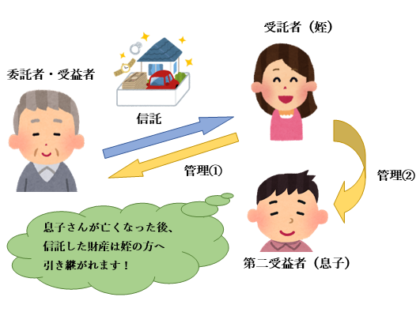

しかし、家族信託であれば、息子さんが亡くなった後の財産の承継先まで指定することができます。面倒を見てくれている姪御さんに、最終的に財産を遺したいというご希望があるようですので、あくまで一例ですが以下のような信託設計が考えられます。

【委託者・受益者】父

【受託者】姪

【第二受益者】息子

【帰属権利者】姪

【信託財産】預貯金大半+不動産

2 親自身の財産管理もお願いできる

長寿大国日本では長寿であるが故に、認知症発症のリスクにどのように向き合っていくかは避けては通れません。今はお元気でいらっしゃっても、これから5年後10年後も認知症になってないとは言い切れません。認知症等で判断能力が低下した状態になると金融機関でお金の引出しができなくなったり、各種契約行為も意思が確認できないため行うことができなくなります。認知症対策を何もしなければ、せっかくの財産が塩漬けになってしまう可能性があるということです。

元気なうちに認知症対策を行わなかった場合、塩漬けになった財産を動かすためにはそれこそ成年後見制度を利用するしかありませんが、先程お伝えしましたように、成年後見制度にはデメリットもあります。

一方、家族信託は信頼関係に基づき家族間で行う財産管理になりますので、お客様のご意思が反映された柔軟な財産管理が実現できますし、報酬も発生しません。(契約内容によって報酬を支払うよう設定することも可能です)

事例のご家族の間場合、家族信託(受益者連続型の信託契約)を活用すると、当初受益者のお父様がご存命の間は、信託財産はお父様のために活用します。お父様が亡くなった後は、信託した財産(受益権)は息子さんに引き継がれますので、成年後見制度を利用せずにスムーズな遺産承継を実現することができます。また、財産管理も委託者である姪御さんが引き続き担ってくれますので、息子さんの余生も安心です。息子さんが亡くなった後、残った信託財産は姪御さんへ引き継がれます。

このような信託契約を組むことで、可能な限り成年後見を利用せずに、ご夫婦の安心安全な老後生活と残されたお子さんの安心安全な生活、そして姪御さんへの円滑な資産承継を実現することができます。

また、信託終了時に残った財産は全て帰属権利者(家族信託終了時に財産を引き継ぐ人)である姪御さんにいくわけですから、その分お二人のために真心を持って務めてもらわなければいけません。

家族信託をしていなければ、認知症になった後は、ご預金を下すことも、不動産を売却することもできなくなってしまいます。先々のことを考え、ご家族の生活を守る為にも何かしらの対策を検討することで安心できる老後を過ごすことができるのではないでしょうか。